奨学金の返済がきつい!地獄を見ないための原因と対策

こんにちは。「たく先生」です。

「奨学金、返済、きつい…」

そんな重たい言葉で検索をして、このページにたどり着いたあなたは、今まさに将来への漠然とした不安、あるいは現在の生活のどうしようもない苦しさを抱えているのではないでしょうか。高校生の皆さんは「大学に行きたいけれど、数百万円もの借金をするのが怖い」と感じて足がすくんでいるかもしれませんし、社会人の皆さんは「毎日必死に働いているのに、手取りが少なくて返済が苦しい」と通帳を見つめているかもしれません。

実は、奨学金の返済が苦しくなってしまうのには、単なる「借りすぎ」や「無駄遣い」だけではない、現代日本の社会構造や制度の仕組みによる深い原因があります。初任給の伸び悩み、社会保険料の負担増、そして物価の上昇。これらが複雑に絡み合い、かつては「返せて当たり前」だった奨学金が、今や多くの若者にとって「重すぎる足かせ」となってしまっているのです。

ニュースで「奨学金破産」なんて言葉を聞くと、私、怖くて大学進学を迷っちゃいます…。一生借金に追われることになるんですか?

そう感じるのも無理はありませんよね。でも、怖がって目を背けるだけでは何も解決しませんし、進学を諦める必要もありません。まずは敵(リスク)の正体を正しく知り、自分の身を守る術を身につけましょう。正しい知識と制度さえ知っていれば、最悪の事態は必ず防ぐことができます。

この記事では、これから奨学金を借りる人も、すでに返済中の人も絶対に知っておくべき、以下の4つのポイントについて詳しく解説します。

奨学金の返済がきついと感じる理由

「なぜ、みんなそんなに苦しんでいるの? 普通に働けば返せるんじゃないの?」

その答えは、現代の経済状況と奨学金制度の仕組みが、今の若者のライフスタイルと少しズレてしまっていることにあります。ここでは、多くの人が計算違いをしてしまう「構造的な落とし穴」について、具体的な数字を使って解説していきます。

手取り収入と生活費の現実

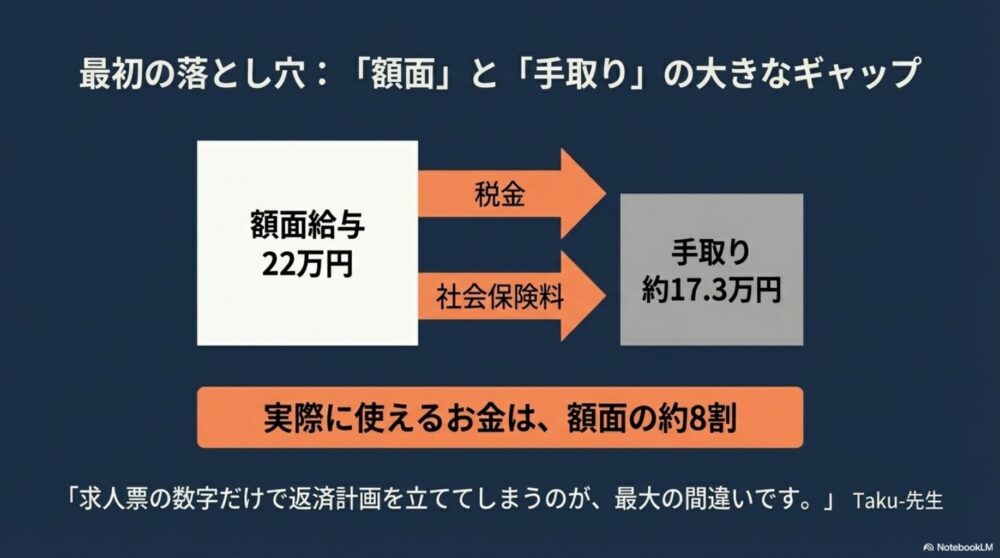

奨学金を借りる計算をするとき、多くの高校生や保護者は「額面の給料」で返済計画を立ててしまいます。求人票に書いてある「初任給 22万円」という数字を見て、「これなら月1万6,000円くらいの返済は余裕だろう」と安心してしまうのです。しかし、これが最初の、そして最大のミスの原因です。

日本で会社員として働く以上、給料からは必ず税金や社会保険料が天引きされます。これらが引かれた後の「手取り額(可処分所得)」は、一般的に額面の約8割程度になってしまうのです。

例えば、厚生労働省の調査などを基にした一般的な大卒初任給のモデルケース(約21万6,500円)で考えてみましょう。ここから、健康保険、厚生年金、雇用保険、所得税などが容赦なく引かれます。その結果、あなたの銀行口座に振り込まれる金額は、約17万3,000円程度になります。これが「使えるお金」の全てです。

| 項目 | 金額(概算) | 備考 |

|---|---|---|

| 額面初任給 | 216,500円 | 求人票に記載される金額 |

| 税金・保険料 | ▲43,300円 | 額面の約20%が強制控除 |

| 手取り収入 | 173,200円 | 実際に使えるお金 |

| 家賃(首都圏) | ▲70,000円 | 共益費込みの相場 |

| 水道光熱・通信費 | ▲15,000円 | スマホ代・Wi-Fi含む |

| 食費・日用品 | ▲40,000円 | 物価高でさらに圧迫 |

| 生活費差引残高 | 48,200円 | 交際費・被服費・医療費含む |

| 奨学金返済 | ▲16,880円 | 平均的な返済月額 |

| 最終残金 | 31,320円 | 予備費・貯金に回せる限界 |

上の表を見てください。家賃や最低限の生活費を払い、奨学金を返した後に残るのは、わずか3万円ちょっとです。ここから、友人と遊ぶ交際費、洋服代、美容院代、そして急な医療費などを出さなければなりません。

さらに恐ろしいのは、「社会人2年目からは住民税が引かれ始める」という事実です。1年目は住民税がかからないため手取りが少し多いのですが、2年目の6月からは月額1万円〜1万5,000円程度の住民税が新たに天引きされます。つまり、昇給が少ない会社だと「2年目の方が手取りが減る」という逆転現象が起き、生活がさらに苦しくなるのです。

このように、月1万6,000円という返済額は、額面で見れば「収入の7%」程度ですが、自由になるお金(可処分所得)から見ると非常に重い負担となります。金融論においては、住居費を除く固定債務の返済比率が手取りの10%を超えると、家計の安全性は著しく低下すると言われています。突発的な出費が発生した瞬間、このギリギリの均衡は崩壊し、延滞への第一歩が踏み出されることになるのです。

(出典:厚生労働省『令和5年賃金構造基本統計調査』の結果などを基に、一般的な控除額を推計)

返済はいつから開始されるか

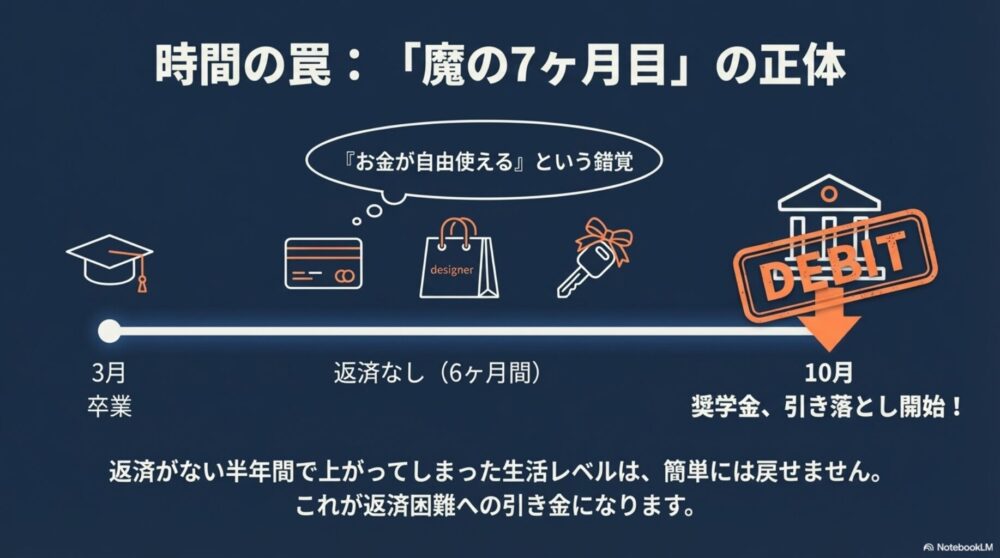

次に注意したいのが、多くの新社会人が陥る「魔の7ヶ月目」と呼ばれる期間の罠です。

日本学生支援機構(JASSO)の奨学金は、貸与終了(通常は3月の大学卒業時)の翌月から数えて7ヶ月目から返済が始まります。つまり、3月に卒業して4月から働き始めた場合、最初の引き落としは10月(27日)まで行われません。

ここが落とし穴!「半年間の猶予」が油断を生む

4月から9月までの半年間は、銀行口座から奨学金が引かれません。この期間に、新入社員は「自分は給料の全額を自由に使えるんだ!」という錯覚に陥りやすいのです。

初任給をもらった嬉しさから、学生時代に我慢していた欲求が爆発しがちです。例えば、ちょっと良い時計を買ったり、エステや脱毛サロンの契約をしたり、あるいは自動車を購入してローンを組んでしまったり…。特に危険なのが、クレジットカードの「リボ払い」です。「月々の支払いは定額だから大丈夫」と安易にリボ払いを重ねてしまうと、毎月の固定支出が膨れ上がります。

そして10月。生活水準が高止まりし、他の支払いで家計がパンパンになった状態で、忘れていた「奨学金の引き落とし」が突然スタートします。「えっ、こんなに引かれるの!?」と気づいた時にはもう遅く、家計収支が一気に赤字に転落してしまうのです。

この半年間の猶予(グレース・ピリオド)は、本来は新生活の基盤を整え、少しでも貯金を作るための準備期間です。しかし、この仕組みを知らずに消費習慣を身につけてしまうと、それが「返済困難」へのトリガーとなってしまいます。10月から確実に1万数千円が消えることを、4月の時点で強烈に意識しておく必要があります。

第二種の金利変動リスク

これから奨学金を借りようとしている高校生や保護者の方に、何としても理解しておいてほしいのが、有利子である「第二種奨学金」に潜む金利リスクです。特に2025年以降、日本の金利情勢が変わる中で、このリスクは無視できないものになっています。

第二種奨学金の最大のリスクは、「適用される金利は、申し込み時(高校3年時)ではなく、貸与終了時(大学卒業時)に確定する」という点にあります。

これ、本当に怖い仕組みなんですよ。例えば高校生の時に「今の金利は0.01%だから安心だね」と思って契約しても、実際に適用されるのは4年後の金利なんです。もし4年後に景気が変わって金利が3%に跳ね上がっていたら、その高い金利で20年間返し続けなきゃいけないんです。

これは金融商品として見ると、「変動金利の先物取引」に近い性質を持っています。学生は、将来の金利変動リスクを全て背負って契約しているのです。

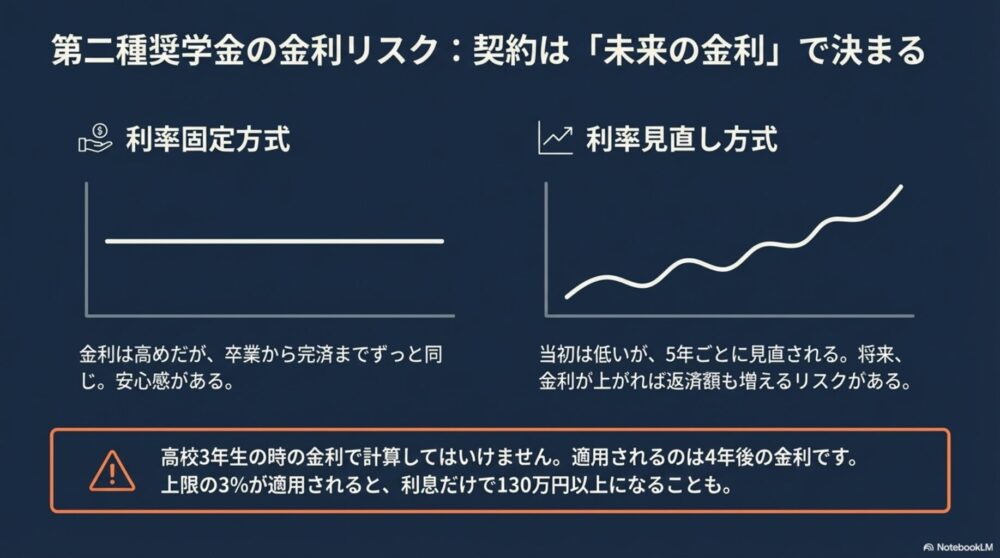

さらに、申込時には「利率固定方式」と「利率見直し方式」のどちらかを選択する必要があります。

- 利率固定方式:卒業時に決まった利率が、完済まで(最長20年)変わらない。金利が高めに設定されるが、将来インフレになっても安心。

- 利率見直し方式:市場金利に合わせて、おおむね5年ごとに利率が見直される。初期の利率は低いが、将来金利が上がれば返済額(総支払額)が増えるリスクがある。

過去20年間のデフレ下では、「見直し方式」を選んでおけば金利はほぼ底ばいだったので正解でした。しかし、日銀がマイナス金利を解除し、金利のある世界に戻りつつある今、過去のセオリーは通用しません。「とりあえず金利が低い見直し方式で」と安易に選ぶと、5年後、10年後の見直し時に金利が急騰し、利息負担が激増する可能性があります。

上限金利は年3.0%と決まっていますが、もし上限の3%が適用された場合、400万円借りて20年返済だと、利息だけで約130万円以上を支払う計算になります。これはもはや「学生支援」の域を超え、重い商用ローンと同じです。卒業年度の経済ニュースを注視し、場合によっては卒業直前に「利率算定方式の変更」手続きを行うなどの自衛策が必要になります。

結婚や子育てへの金銭的不安

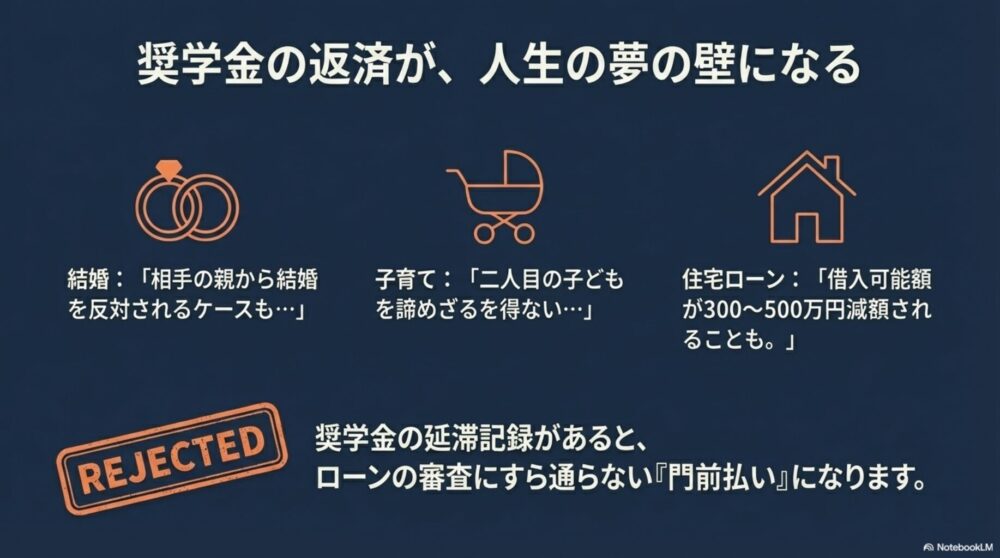

奨学金という名の「借金」は、卒業後の人生設計、特に結婚や子育てといったライフイベントに深刻な影を落とします。

平均的な返済期間は約15年、長い場合は20年に及びます。22歳で大学を卒業した場合、完済するのは37歳から42歳頃。この期間は、まさに結婚、出産、住宅購入、そして子どもの教育費がかかる時期と完全に重なってしまいます。

実際に、「結婚を考えている相手に数百万円の奨学金返済があることが分かり、相手の親から結婚を反対された」という悲痛な相談や、「自分たちの奨学金返済と保育料の支払いで家計がカツカツになり、二人目の子どもを諦めざるを得ない」という事例は決して珍しくありません。

毎月数万円の返済があるということは、家計において「自由に使えるお金」が常にマイナススタートであることを意味します。結婚生活では財布を一つにすることも多いですが、その際に「負債」を持ち込むことへの心理的な引け目(申し訳なさ)を感じてしまう人も多いのです。「返済がきつい」という言葉の裏には、単なる金銭的な不足だけでなく、こうした「普通の幸せを掴むハードルが上がってしまう」ことへの閉塞感が含まれています。

住宅ローン審査への具体的な影響

将来、「自分の家を持ちたい」という夢を持っている人にとっても、奨学金は現実的な壁として立ちはだかります。

住宅ローンを組む際、銀行は「返済比率(負担率)」という指標を最重要視します。これは「年収に占める、全ての借金の年間返済額の割合」のことです。ここで言う「全ての借金」には、車のローンやカードローンはもちろん、奨学金もしっかりとカウントされます。

一般的に、住宅ローンの審査では返済比率が30%〜35%以内に収まることが求められます。しかし、奨学金の返済が年間20万円(月約1.6万円)あるだけで、この枠を圧迫してしまいます。

借入可能額への影響(目安)

金利や審査基準によりますが、月々1万6,000円の奨学金返済がある場合、住宅ローンの借入可能額が約300万円〜500万円程度減額される可能性があります。

「3000万円借りたいのに、奨学金のせいで2500万円までしか借りられない」となれば、希望するエリアや物件のグレードを下げざるを得ません。また、もし奨学金の返済を一度でも「延滞」して信用情報に傷がついていると、そもそも住宅ローンの審査自体に通らなくなってしまいます(いわゆる「門前払い」)。

「奨学金は借金ではない」という感覚でいると、いざマイホームを買おうとした時に、過去の自分が足かせとなって夢を阻むことになるのです。

奨学金の返済がきつい場合の対策

ここまで、奨学金のリスクや構造的な問題点について、かなり厳しい現実をお話ししてきました。「もう絶望しかない…」と感じてしまったかもしれません。しかし、ここからは「希望」の話をしましょう。

日本学生支援機構(JASSO)の奨学金には、民間の銀行カードローンや消費者金融には絶対に存在しない、公的制度ならではの極めて手厚い「セーフティネット(救済制度)」が用意されています。

重要なのは、「きつい」と感じた瞬間に、督促状が届く前に、自分から動いてこれらの制度を利用することです。知識さえあれば、生活を守ることは十分に可能です。

減額返還制度で負担を減らす

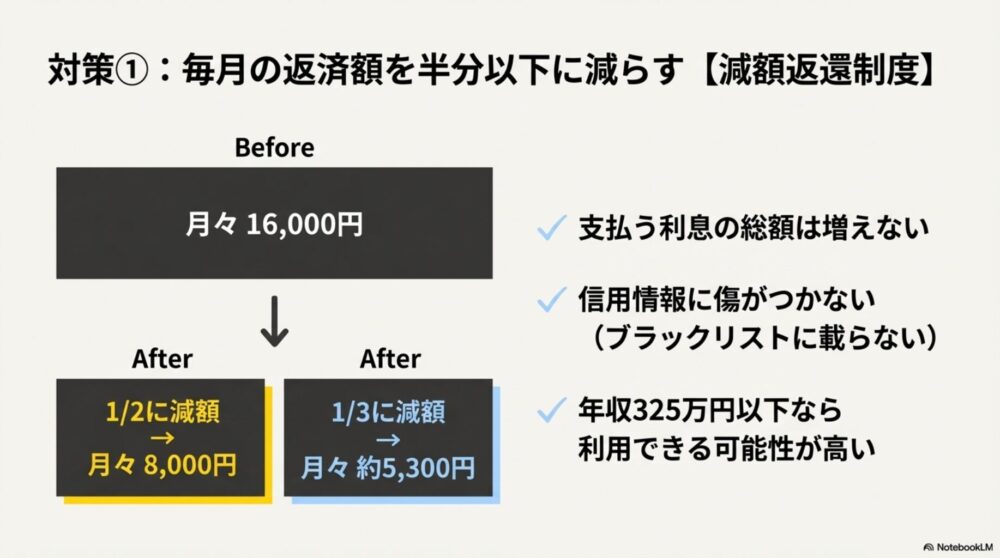

まず最初に検討すべき、そして最も使い勝手の良い制度が「減額返還制度」です。

これは、「毎月の返済額を減らして、その分返済期間を延ばす」という制度です。具体的には、毎月の返済額を本来の「2分の1」または「3分の1」にまで減額することができます。

具体的な効果の例

本来の返済額が月額 16,000円 の場合

・1/2減額適用後:月額 8,000円

・1/3減額適用後:月額約 5,300円

どうでしょうか。月1万6,000円払うのはきつくても、月5,300円ならなんとか払える、という人は多いのではないでしょうか。この制度の優れた点は以下の通りです。

- 利息が増えない:返済期間は延びますが、将来支払う利息の総額は変わりません(これが民間のリボ払いなどとは決定的に違う点です)。

- 信用情報に傷がつかない:制度を利用している間は「正規の返済」として扱われるため、ブラックリストには載りません。

- 柔軟な見直し:最長15年まで延長可能で、収入が回復したら元の返済額に戻すことも可能です。

利用条件は、給与所得者の場合で年収(額面)325万円以下です。入社数年目の若手社員であれば、この条件に当てはまるケースは非常に多いはずです。「返済がきついな」と思ったら、無理をして払うのではなく、すぐにこの制度を申請してください。それだけで、手元のキャッシュフローが改善し、心に余裕が生まれます。

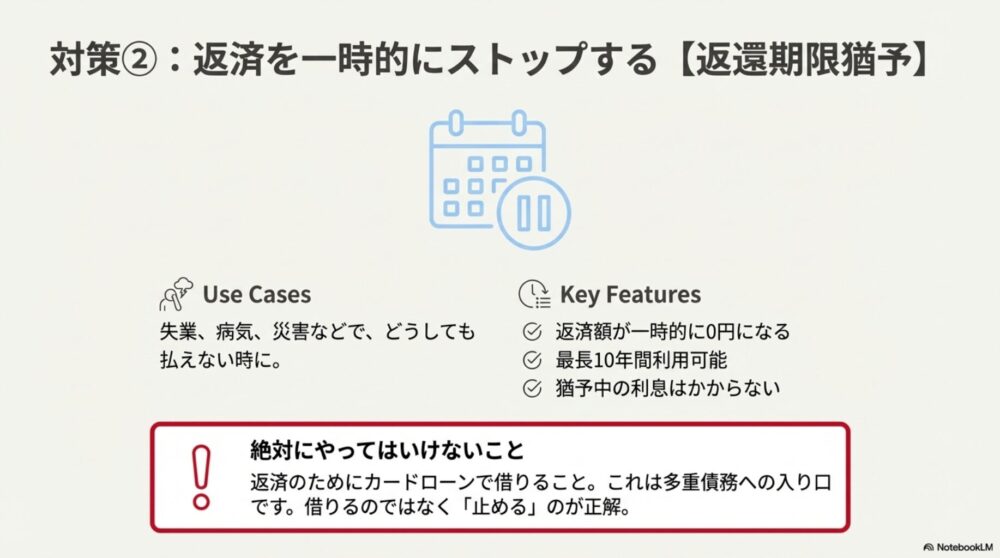

支払いを待てる返還期限猶予

もし、失業してしまった、病気で働けなくなった、あるいは災害に遭ったなどの事情で、「減額しても払えない」「今は一円も払う余裕がない」という状況に陥った場合は、「返還期限猶予制度」を利用しましょう。

これは、審査に通れば返済を一定期間(1年ごとに申請、通算で最長10年まで)完全にストップできる制度です。その間の返済額はゼロ円になります。

「借金が消える」わけではありません。あくまで「先送り」にするだけですが、人生の緊急事態において、毎月の固定支出をゼロにできる効果は絶大です。第二種奨学金の場合でも、猶予期間中の利息は発生しません(国が補填するわけではありませんが、元金が増えるわけでもありません)。

条件は年収300万円以下(給与所得者)ですが、失業中の場合は「離職票」などを提出することで、前年の年収に関係なく申請できる特例もあります。

絶対にやってはいけないこと

奨学金の返済資金を作るために、金利の高いカードローンやキャッシングでお金を借りることです。これは「借金を返すために借金をする」という多重債務への入り口であり、破滅への直通便です。お金がなくて返せない時は、借りるのではなく、JASSOに相談して「止める」のが正解です。

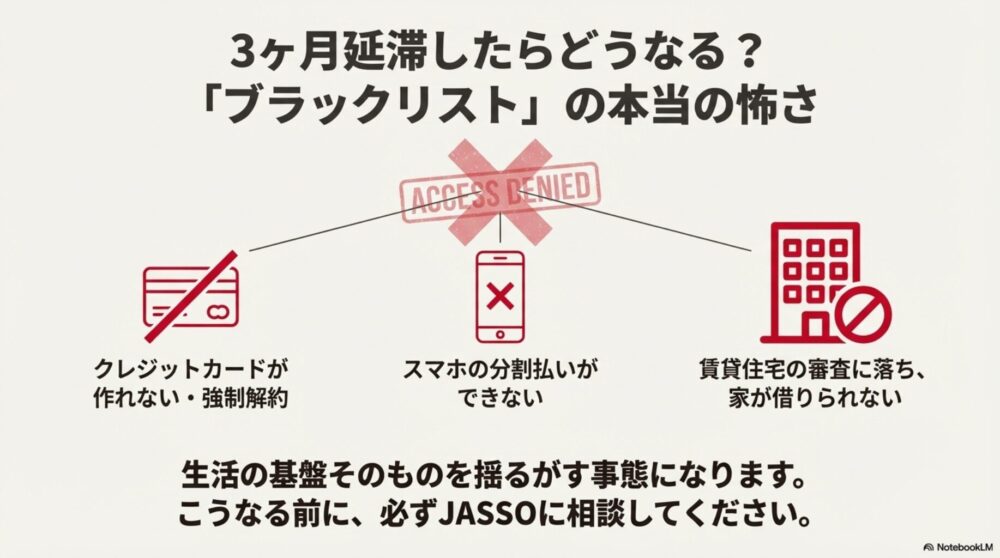

ブラックリスト登録と生活の制限

もし、こうした救済制度を利用せず、JASSOからの連絡も無視して滞納を続けるとどうなるでしょうか。

返済期日から3ヶ月以上延滞すると、あなたの個人情報は「個人信用情報機関(KSCなど)」に「異動情報(事故情報)」として登録されます。これがいわゆる「ブラックリストに載る」という状態です。

一度ブラックリストに載ってしまうと、延滞を解消して完済したとしても、そこから5年間は記録が消えません。その間、あなたの生活には以下のような具体的かつ強烈な制限がかかります。

- クレジットカードが強制解約・新規作成不可:今のカードが使えなくなり、新しいカードも作れません。ネットショッピングやサブスクの支払いに大きな支障が出ます。

- スマホの分割払いができない:10万円以上するiPhoneなどの最新機種を分割で買う審査に通りません。一括払いで買うか、安い中古端末を探すしかなくなります。

- 賃貸住宅が借りられない:ここが意外と知られていない盲点です。最近の賃貸物件は「信販系の家賃保証会社」への加入が必須のケースが増えています。ブラックリストだとこの審査に落ちるため、住みたい部屋があっても契約を断られてしまうのです。

つまり、ブラックリスト入りは単に「ローンが組めない」だけでなく、「住む場所の選択肢を奪われる」「通信手段の確保が難しくなる」といった、生活基盤そのものを揺るがす事態を招くのです。これを避けるためにも、3ヶ月滞納する前に、必ず先ほどの「減額返還」か「返還期限猶予」の手続きを行ってください。

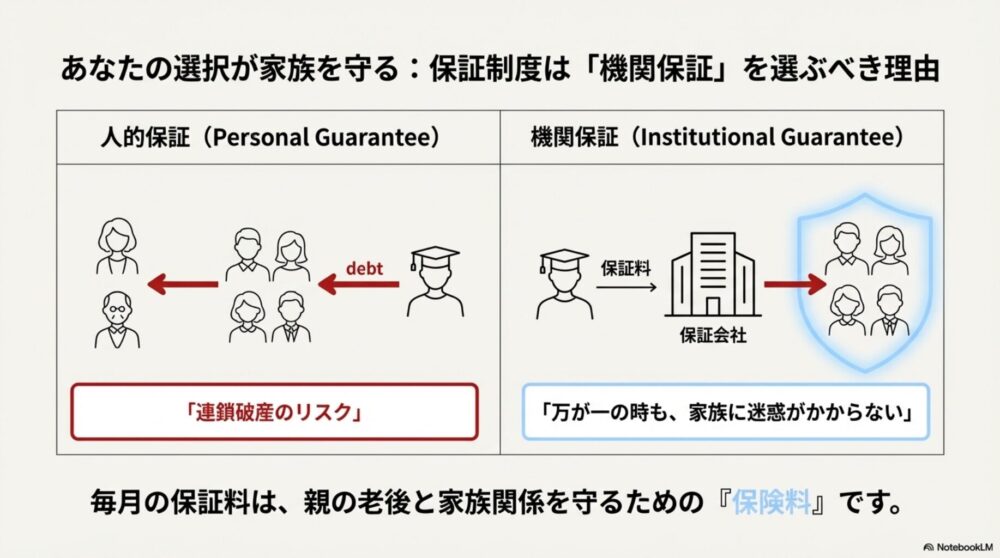

連帯保証人と自己破産の関係

最後に、非常にデリケートですが重要な「保証人」の問題について触れます。

奨学金を借りる際、「機関保証(保証会社に保証料を払う)」か「人的保証(親が連帯保証人、おじ・おば等が保証人になる)」かを選択します。保証料(月数千円)が引かれるのを嫌がって「人的保証」を選ぶ人が依然として多いですが、私はリスク管理の観点から強く「機関保証」をおすすめします。

なぜなら、人的保証には「連鎖破産」のリスクがあるからです。

万が一、本人が病気や失業でどうにもならなくなり、最終手段として「自己破産」を選んだとします。本人の借金は法的に免責(チャラ)になりますが、その瞬間、JASSOは連帯保証人である親に「残りの全額を一括で払ってください」と請求します。

もし親にも払える資産がなければ、親も一緒に自己破産するしかありません。さらに、保証人になっている親戚(おじ・おば等)にも請求がいき、親戚中を巻き込んだトラブルに発展します。「奨学金のせいで親戚と絶縁した」という話は、決して脅しではなく現実に起きている悲劇です。

機関保証を選んでいれば、万が一の時も保証機関が代位弁済を行うため、家族や親戚に金銭的な迷惑をかけることはありません。毎月の保証料は、将来の家族関係と親の老後資金を守るための「安くない保険料」だと割り切るべきです。

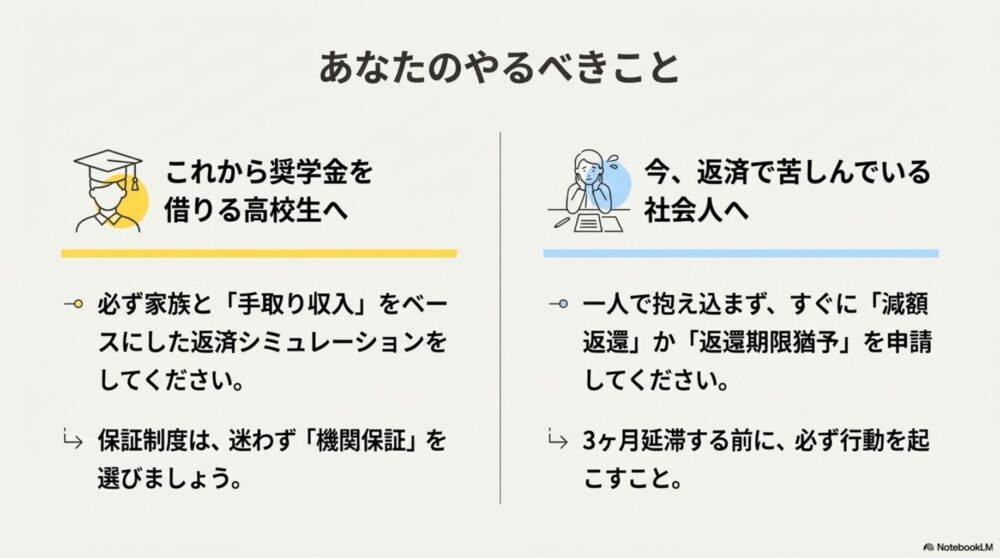

奨学金の返済がきついなら制度利用を

奨学金は、経済的な理由で進学が難しい学生に学びの機会を与える、素晴らしい制度であることは間違いありません。しかし同時に、利用者の金融リテラシーを厳しく問う「リスクのある金融商品」でもあります。

「返済がきつい」と感じることは、決して恥ずかしいことではありませんし、あなたが怠惰だからでもありません。今の日本の経済状況や社会構造を考えれば、誰にでも起こりうることです。大切なのは、きついと感じた時に一人で抱え込まず、放置もせず、用意された制度を賢く利用することです。

これから借りる高校生の皆さんは、ぜひご家族で「手取り収入」や「ライフプラン」を含めた具体的なシミュレーションを行ってください。そして今返済中の皆さんは、減額返還などの制度をフル活用して、今の生活を守ってください。

知識という武器を持っていれば、奨学金は決して怖いものではありません。あなたのその学びが、借金苦ではなく、希望のある未来(ミチ)につながることを、心から願っています。